Appearance

快速上手

基本概念

为了使用 RQFactor ,您需要了解几个常用名词,后文中将直接使用这些名词代指相应的概念。

在股票投资中,我们会经常使用某种指标或者多种指标来对股票池进行筛选,这些用于选股的指标一般被称为因子。在米筐提供的因子系统中,目前仅支持日频率的因子。具体来说,一个因子在其定义的股票池中,对于池中的上市股票,每个交易日每只股票只会计算出一个值。

因子可分为基础因子和复合因子两种:

基础因子:不依赖于其他因子的因子。如基本的行情因子、财务因子,这些因子的值直接来源于财务报表或交易所行情数据;

复合因子:基础因子经过各种变换、组合之后得到的因子(通过"算子"组合生成)。

复合因子又可以分为两种:

横截面因子:典型的比如沪深 300 成分股根据当前的 pe_ratio 的值大小进行排序,序号作为因子值。在这种情况下,一个股票的因子值不再只取决于股票本身,而是与整个股票池中所有其他股票有关;对于横截面因子,一个给定的股票在不同的股票池中计算得到的因子值一般是不同的;

非横截面因子:仅依赖单只标的自身的历史数据计算,与其他标的无关。例如:单只股票的 5 日均线(MA(close,5))、10 日涨跌幅(PCT_CHANGE(close,10)),同一股票在不同股票池中,因子值保持一致

对一个或多个因子进行组合、变换,生成新的复合因子,这样的函数我们称为算子,除内置的操作符(如+, -, *, /)外,还可实现时间序列计算(如 MA 移动平均,用于生成日均线因子)、横截面调整(如 RANK 排名,用于生成股票池内因子排序结果)。

在因子开发与应用中,需通过因子检验验证因子有效性 —— 即判断因子是否具备 “稳定预测股票未来收益” 的能力,避免因 “偶然有效” 的因子导致策略实盘亏损。RQFactor 中因子检验的核心逻辑默认 “T 日因子值对应 T+1 日股票收益” 的时间匹配规则(避免未来函数),通过量化指标评估因子与收益的关联度, 其中IC值(信息系数) 为因子值与股票下期收益率的相关系数,绝对值越大表示因子预测能力越强。

基于以上概念,如下展示了简单的因子计算、自定义收益率处理及检验全流程,帮助您快速理解RQFactor的使用。

TIP

编写前,用户需导入米筐因子的相关信息

python

from rqfactor import *一个简单的因子

米筐提供的内置因子可以用 Factor(factor_name) 来引用,如 Factor('open') 表示开盘价这个因子。

python

In[]:

from rqfactor import *

f = (Factor('close') - Factor('open')) / (Factor('high') - Factor('low'))

f

Out[]:

divide(subtract(Factor('close'), Factor('open')), subtract(Factor('high'), Factor('low')))在上面的代码中,我们定义了一个简单的因子f,它表示股票当天的收盘价与开盘价的差和最高价与最低价差的比值;显然f是一个非横截面类型的复合因子。我们来看看这个因子的依赖:

python

In[]:

f.dependencies

Out[]:

[Factor('close'), Factor('open'), Factor('high'), Factor('low')]这个因子具体应该如何计算?

python

In[]:

f.expr

Out[]:

(<ufunc 'true_divide'>,

((<ufunc 'subtract'>, (Factor('close'), Factor('open'))),

(<ufunc 'subtract'>, (Factor('high'), Factor('low')))))expr属性返回了一个前缀表达式树;因子计算引擎正是根据这棵树来计算因子值的。

我们来计算一下平安银行(000001.XSHE)和浦发银行(600000.XSHG)在20180101-20180201的f因子值。

python

In[]:

execute_factor(f, ['000001.XSHE', '600000.XSHG'], '20180101', '20180201')

Out[]:

000001.XSHE 600000.XSHG

2018-01-02 0.573771 0.647028

2018-01-03 -0.606060 -0.499971

2018-01-04 -0.291667 -0.363636

2018-01-05 0.450003 0.222222

2018-01-08 -0.674419 -0.125000

2018-01-09 0.428570 0.250000

2018-01-10 0.754386 0.780492

2018-01-11 -0.031249 -0.058824

2018-01-12 0.370370 -0.600000

2018-01-15 0.831325 0.608696

2018-01-16 0.083334 -0.250000

2018-01-17 -0.166667 0.358485

2018-01-18 0.727272 0.499980

2018-01-19 0.000000 -0.209317

2018-01-22 -0.313726 -0.363630

2018-01-23 0.508772 0.625013

2018-01-24 -0.034483 0.540540

2018-01-25 -0.531916 0.274994

2018-01-26 -0.406249 -0.666667

2018-01-29 -0.476924 -0.095238

2018-01-30 -0.172413 -0.850003

2018-01-31 0.865385 0.571429

2018-02-01 0.173914 0.410269execute_factor 会调用因子计算引擎来计算因子值。

算子

在前面的因子定义中,Factor('close') - Factor('open')中减法是怎么回事呢?从业务层面看,非常简单,两个因子相减,生成了一个新的因子;从实现层面看,两个LeafFactor相减?我们来检验一下:

python

In[]:

Factor('close') - Factor('open')

Out[]:

subtract(Factor('close'), Factor('open'))在上面的例子中,-(减号) 正是我们预先定义的一个算子。这个算子对应的是numpy.ufunc.subtract;这个函数由因子计算引擎在计算因子值时调用。

在本系统中,算子除 +, -, *, /, **, //, <, >, >=, <=, &, |, ~, !=这些内置的操作符外,都以全大写命名,如MIN, MA, STD。

与复合因子类似,算子可以分为两类,横截面算子和非横截面算子。一个因子,如果在表达式中使用了横截面算子,就成为了一个横截面因子。一般情况下,横截面因子命名以 CS_ (cross sectional)为前缀,如 CS_ZSCORE;非横截面算子一般不带前缀,或以 TS_ (time series)为前缀,以和类似功能的横截面因子区分。

非横截面算子封装的函数,其输入是一个或多个一维的numpy.ndarray; 横截面算子封装的函数,其输入则是一个或多个pandas.DataFrame。

系统提供的算子可以参考RQFactor API 手册中关于算子的描述

基础因子检验示例

下面几个简单示例覆盖 “基础因子计算→自定义收益率处理→因子检验分析”,帮助您快速掌握从 “因子创建” 到 “有效性验证” 的落地操作:

计算基础因子

基于沪深 300 股票池,计算 20210101 - 20211101 的 pe 因子

python

import pandas as pd

import datetime

from rqfactor import *

import rqdatac

rqdatac.init()

d1 = '20210101'

d2 = '20211101'

f = Factor('pe_ratio_ttm')

ids = rqdatac.index_components('000300.XSHG',d1)

df = execute_factor(f,ids,d1,d2)计算自定义收益率

将每日 14:00 的分钟 close 数据合成为新的收益率数据

python

price = rqdatac.get_price(ids,d1,d2,frequency='1m',fields='close',expect_df=False)

target = datetime.time(14, 0)

mask = price.index.get_level_values('datetime').time == target

returns = price[mask].pct_change()

returns.index = pd.DatetimeIndex(returns.index.date)因子检验

构建管道,并将因子值和收益率传入分析器中进行计算

python

# 构建检验管道

engine = FactorAnalysisEngine()

# 添加极值处理

engine.append(('winzorization-mad', Winzorization(method='mad')))

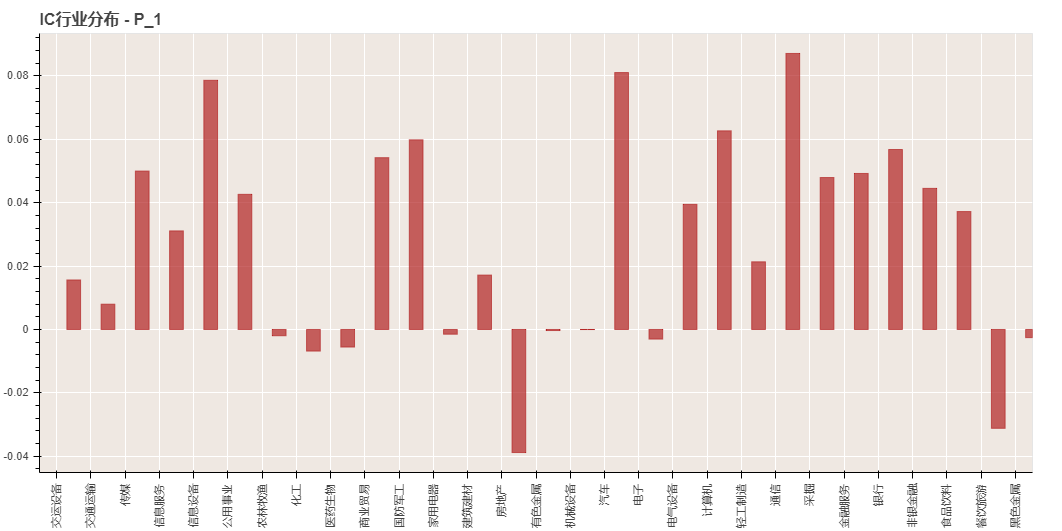

# 添加IC分析器(计算RankIC,按申万一级行业分类,查看行业IC分布)

engine.append(('rank_ic_analysis', ICAnalysis(rank_ic=True, industry_classification='sws')))

# 执行检验

result = engine.analysis(df, returns, ascending=True, periods=1, keep_preprocess_result=True)

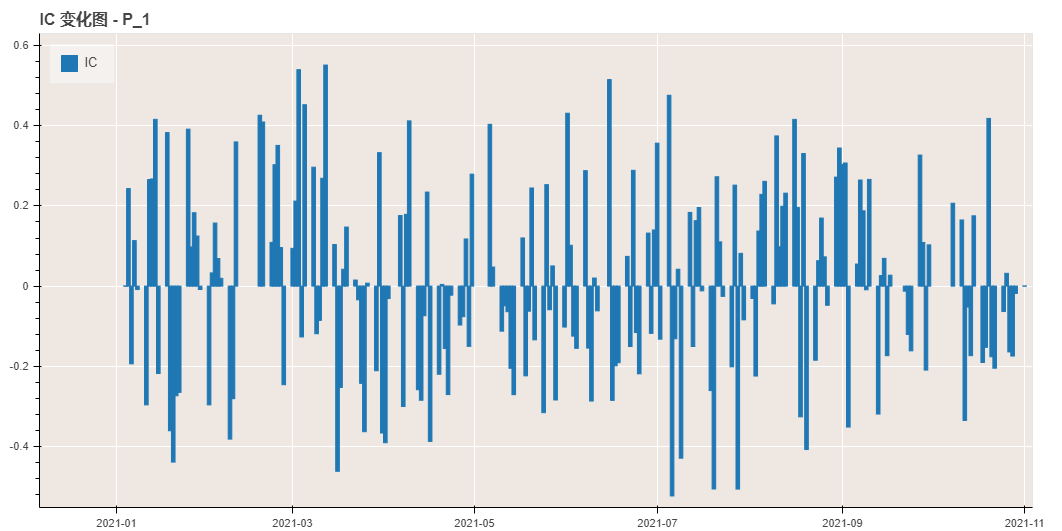

result['rank_ic_analysis'].summary()

# Out:

# P_1

# mean 0.007487

# std 0.243561

# positive 100.000000

# negative 99.000000

# significance 0.628141

# sig_positive 0.301508

# sig_negative 0.316583

# t_stat 0.433625

# p_value 0.665033

# skew 0.067769

# kurtosis -0.774880

# ir 0.030739完成检验管道构建后,需调用engine.analysis()执行最终检验,该函数的参数与前文计算的因子值、收益率严格匹配,确保检验结果的准确性。

python

engine.analysis(df, returns, ascending=True, periods=1, keep_preprocess_result=True)参数

| 参数名 | 说明 |

|---|---|

| df | 为前文计算的沪深 300 股票池 PE 因子值,要求为 DataFrame 格式且索引、列名与收益率数据一致列 |

| returns | 本例中基于 14:00 分钟线构建的自定义日度收益率,需与因子的时间范围、股票池完全对应,避免因数据错位导致的检验偏差 |

| ascending | True 表示因子按升序排序,适配 PE-TTM 因子 “低估值更优” 的价值投资逻辑,若为动量类因子(如股价涨幅),则需设为False |

| periods | periods = 1 代表调仓周期为 1 个交易日,与日度收益率周期匹配 |

| keep_preprocess_result | True 用于保留极值处理后的因子值,便于后续查看 MAD 法的处理效果,若仅需最终检验结果,也可设为False以减少内存占用 |

绘制 IC 结果图

python

result['rank_ic_analysis'].show()

通过上述实战示例,您已掌握 RQFactor 最核心的基础用法。若您需要进一步深入学习,例如开发自定义算子(如特殊均线算法、个性化行业分类),可在后续 进阶理解 章节中详细了解;更多实战示例可在使用示例中进行参考。若需查询所有 API 的详细参数、算子的完整列表,可参考 RQFactor API 手册,获取更全面的技术支持。